フリーランスは青色申告と白色申告どちらを選ぶ?

青色申告と白色申告どちらを選ぶ?

確定申告をする際に青色申告と白色申告の2種類があるのはご存知ですよね。

一般的には青色申告の方が得なのでは?と言われる事があるようですが、特になる人とそうでない人がいます。

青色申告と白色申告の違いは、青色申告の申請を出すか出さないかの違いです。

税務署に書類を提出するかしないか

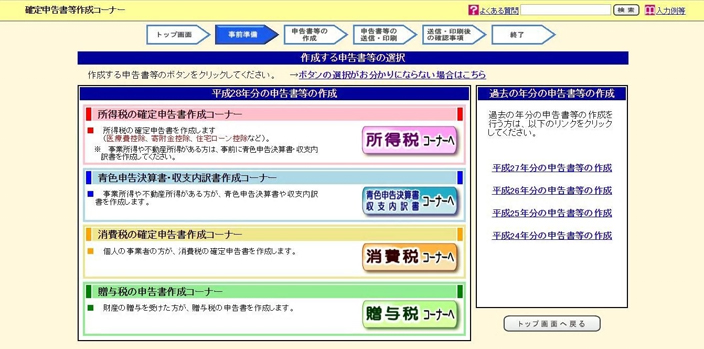

青色申告の場合は税務署に対し事前に以下の2つの書類を申請します。白色申告の場合はそれをしないだけですね。

・「個人事業の開業・廃業など届出書」

・「所得税の青色申告承認申請書」

ではこの2つの提出書類についてみていきましょう。

「個人事業の開業・廃業など届出書」について

もし開業届を出し忘れていたとしても確定申告ができない訳ではありません。

提出していないからと言って特別なペナルティはない

開業届を出していなければ確定申告書が郵送されないだけです。今は国税庁のWEBサイトからダウンロードができますので、後からでも届を出せば良いのです。

むしろ開業届を出していない事よりも、申告をしていない・或いは遅れてしまう事の方が問題です。

「所得税の青色申告承認申請書」について

青色申告で申告したい人が提出する書類です。事業開始から2ヶ月以内、あるいは青色申告をしたい年の3月15日までに提出が必要です。

相続により事業を継承した場合も期日までに提出が必要になります。

書類を提出した上で、帳簿をきちんと付けた人が若干の恩恵を受ける事になりますね。

白色申告は事前提出書類はなし

一方白色申告は事前に提出する書類はありませんし、細かい帳簿内容がなくても大丈夫です。

青色申告のメリット

青色申告特別控除65万円

青色申告は、基本的に複式簿記で記帳し貸借対照表と損益計算書を作って確定申告書に添付します。

そうすると所得から65万円が控除されます(これは税率計算の対象となる所得から差し引かれる「控除」であり、納める税金からではありません)。

所得額の税率が10%の人の場合、この65万円の所得控除を受けると65,000円だけ納める税金が安くなる事を意味しています。

ちなみに複式簿記でない簡易簿記での提出の場合、その特別控除額は10万円になります。

【再来年から】e-Taxを使う事で65万円満額控除

青色申告は複式簿記以外に電子帳簿保存が必要に

令和3年の3月15日までに提出する確定申告から、青色申告特別控除の65万円の控除を受けるためには、複式簿記以外に電子帳簿保存をしなければならなくなる予定です。

電子帳簿保存をしなければ控除額が10万円減額され、55万円の控除になってしまいます。

それがこのe-Taxを使って申告すれば電子帳簿保存でなくても満額の65万円が控除されます。e-Taxを使ってくれと言う事ですね。

家族従業員に給料を払える

青色申告をしている人は、その配偶者や家族が本人の事業の手伝いをしているのであれば、給料を支払う事ができます。

家族への給料を必要経費として計上できる、「青色事業専従者控除」と呼ばれるものです。

専従者控除のページでも紹介しましたが、事業者と生計を一緒に営んでいる15歳以上の家族が対象ですね。

白色申告者よりも多く払えるが限度あり

この給料も事前に「青色事業専従者給与に関する届出書」に記載した範囲が限度です。

しかも事前に届けている書面の段階で、業務対価として適正額であると認められている必要があります。

つまりあまり高い給料を出さないよう、事前に支払う金額範囲を税務署に提出しているのですね。

貸倒引当金

青色申告をしている人は「貸倒引当金」を設ける事が可能です。

これは売掛金や貸付金などが貸し倒れする事による損失見込として、年末時点での貸金残高の5.5%までを必要経費に計上する事ができるものです。

費用請求をしているにもかかわらずそれが入金されないというのはよくある話です。

その5.5%を経費として計上できる事になります。

なお金融業を営んでいる人はその貸倒引当金の計上率が3.3%になります。

赤字を繰り越しできる

青色申告をしている人は事業が赤字になった場合、その赤字分を翌年以降3年間にわたって繰り越しする事ができます。

赤字が出た年の翌年に黒字が出た場合、その黒字分の所得税を満額払うのは苦しいですよね。前年に赤字が出ている訳ですから。

ですので3年のあいだ、赤字額のマイナスを黒字のプラス分で相殺して、結果赤字分が帳消しになるまで所得税が掛からない事を意味しています。

大変便利な制度ですし、こういった赤字繰り越しができる青色申告をしている方が有利になるのは事実だと思います。

期間限定:少額減価償却資産の特例

青色申告をしている人は、事業に関係する30万円未満の資産を購入したとき、年間の購入金額が300万円になるまで経費に計上ができます。

一口に事業に関係する資産と言ってもいろいろなものが相当しますよね。

テレビやパソコン・中古車なども該当するのではないでしょうか。

それが300万円までは全額その年の経費に計上できるようになるのは大きなメリットではないでしょうか。

令和2年の3月31日までの特例

これを少額減価償却資産の特例と言い、令和2年の3月31日までの特例となっています。

しかしこれまでこの制度は何度も期間延長がされているので、来年の3月31日以降も延長がされるのではないでしょうか。

| 10万円未満 | 全額その年の経費に計上 |

| 10万円以上30万円未満 | 年間300万円までは全額その年に経費計上 |

| 30万円以上 | 固定資産に計上 |

特例を受けるための条件

この特例を受けるためには以下の条件があります。

・青色申告決算書の「減価償却費の計算」欄に必要事項を記載する事

・明細書を確定申告書に添付する事

・少額減価償却資産の取得価額の明細を添付する事

例えばこの特例をつかってテレビを購入するためには

仕事に関係する30万円未満の買い物が経費として適用されると説明をしましたが、例えばこの制度を使ってテレビを購入するとしましょう。

つまり事業に関係する備品ですので、少しでも自分の業務にそのテレビを見る事が関係すれば良いのです。

どうやってその判定にするか

仕事部屋にそのテレビを置いておき、仕事中につける事ができる環境にあれば良いと思います。

情報確認などのためにつけている事が証明できますよね。

逆に完全にプライベートな部屋に置いているとそれは私用によるものであるので、認められません。

とは言っても線引きはこれ位なので、何とでもなるのではないでしょうか。

青色申告のデメリット

複式簿記の記帳が大変

まずは何と言っても帳簿付けが大変ですよね。

取引を明記する貸借対照表と資産を明記する損益計算書の両面から所得計算をする複式簿記は大変な記帳作業です。

だからと言ってこれを税理士に頼むと費用が高くつきます。青色申告を選択した金額メリットなんかなくなります。

税務署の目が厳しくなる

青色申告をすると税務署のチェックが厳しくなります。

税務署としては、たくさん特典を出しているのだからその分厳しくするのでミスやごまかしはしないでね。という事ですね。

きちんと記帳できていなかったり、帳簿が保管されていなかったりすると、青色申告取り消しになる場合もあります。

青色申告はミスが無くて当たり前

常にきちんと帳簿や証明書類がそろっているのが「青色申告者」です。

本来複式簿記は事業の数字を縦方向と横方向から2重チェックする経理方式なので、キチンとしていればうっかりミス自体が起きません。

例えば「売上の計上漏れ」などが仮にあった場合、複式簿記上うっかりミスは起きないので「それってミスじゃなくて不正じゃない?」と判断されやすいのですね。

現金主義がしにくい

現金主義と発生主義

現金主義とは入金があった時に初めて売上として計上する方法です。

それに対し発生主義とは商品を相手に提供した時点で計上されるものです。まだ入金はされていないけども、サービスは納品済みの状態ですね。

個人事業主やフリーランスの場合は、現金が入ってきたときに売上を計上する「現金主義」を採用しても良い事になっています。

※本来税務署が求めるのは「発生主義」の方です。

しかし現金主義を採用する場合、青色申告特別控除の金額は10万円に減額されます。

本来は65万の控除額ですので、現金主義はメリットが少なくなりますね。

白色申告のメリット

白色申告は青色申告と比べて細かく帳簿を付けなくても良いと述べました。

しかしまったく帳簿を付けなくて良いという訳ではありません。

以前は300万円以上の個人事業主に限られていましたが、平成26年から全ての事業者に記帳が課せられるようになっています。

記帳内容は売上と経費

公式には、売り上げなどの収入金額と仕入れや経費に関する項目を「日々の合計金額」で計上して良い事になっています。

青色申告と比べると格段にカンタンですよね。

このように記帳が簡単なもので済むのが最大のメリットと言えます。

さらに税務調査などで厳しい措置が取られにくい事もあります。

白色申告の記帳には明確なルールがない

青色申告の場合は、売上帳・経費帳などの各帳簿の他に損益計算書・貸借対照表なども作る必要があります。

それに対し白色申告の場合はそこまでの義務がありません。入金と出金を同じ帳簿に記載しても一向に構いません。

それにその事業の形態も様々でしょうから、それぞれの事業に合わせた方法であればOKです。

どういう形での記帳かではなく、売上と経費がきちんとわかる帳簿であれば問題は無いという事になりますね。

帳簿を残す

帳簿の保管は白色申告者にも義務付けられています。これは売上の帳簿と経費の帳簿ですね。

それ以外の帳簿については任意であり、必ずしも保管をする義務はありません。

保管期限

・収入や経費を記載した帳簿…7年

・業務上作成した上記以外の帳簿…5年

・決算時に作成した棚卸表など…5年

・業務上作成した納品書・請求書・領収書…5年

白色申告者の減価償却

白色申告者であれば10万円未満の備品を購入した場合、それが事業に関連する備品であれば経費に計上する事ができます。

例えばパソコンなどがそうですね。大体の場合仕事でパソコンは使うはずです(むしろ積極的に使いましょう)。

| 10万円未満 | 全額その年に経費計上 |

| 10万円以上20万円未満 | 固定資産に計上するか一括償却資産(3年で均等償却) |

| 20万円以上 | 固定資産に計上 |

この時セットで使う必要がある備品は、セットでの金額が10万円以上になる場合は対象とされないので注意しましょう。

白色申告のデメリット

白色申告者の場合、青色申告者には認められていた以下の項目が認められません。

・赤字の繰り越し

・家族にたくさんの給料を払う

・税務署からの信用

普通の個人事業主・フリーランスであればそれほど大きなデメリットにはならないと思います。

いかがでしたか。

あなたはこれから事業を開業する際、青色申告と白色申告のどちらかを選択しますか。

私は双方のメリットとデメリットをきちんと見比べて適切な方を選択して良いと思いますね。

本来は「こちらを選択しなければならない」というセオリーはありません。

おすすめ書籍コーナー

本記事を含め、あなた知りたい節税対策がこの本に凝縮されています。一度目を通してみてはいかがでしょうか。

お金のこと何もわからないままフリーランスになっちゃいましたが税金で損しない方法を教えてください! (SANCTUARY BOOKS)

税金の仕組みや節税対策・確定申告から仮想通貨に至るまで、日本一フリーランスに優しい税理士がマンガで簡単に教えます。脱サラ・副業を考えている初心者必見の一冊です。

フリーランス&個人事業主のための確定申告 改訂第14版(技術評論社)

初めての人も転職した人もこの一冊で申告と節税ができます!ステップ式だから初心者にもやさしく、経費や節税に関して知りたい事がまとめてわかります。