フリーランスの確定申告は所得に対して納める税金、申告しないのはダメ

フリーランスの確定申告について

個人事業主やフリーランスの人たちは、確定申告をする様に一般的に取り決められています。年明けから毎年3月15日までが期限ですよね。

ではサラリーマンや会社員と違う、いわゆるフリーランスと呼ばれる人たちはなぜ確定申告をしなければならないのでしょうか。

ここで確定申告について詳しくおさらいをしていきましょう。

確定申告とはそもそも何?

所得税を申告する事です

確定申告とは「所得税」を申告する事を意味していますね。

確定申告とは、その年1年間でどれくらいあなたに所得があったかを国に対して申告するためのものです。

個人事業主やフリーランスが働いて得た所得に対して課される税金が「所得税」と呼ばれます。

基本的な算出方法

フリーランスの場合は、売上から経費を差し引いた額が「所得」となり、この所得に対して相応の利率で所得税を支払う事になります。

ですので確定申告と言うのは、所得税を納めるための金額の申告と言えます。

所得税は住民税と連動している

「住民税」(市県民税など)は「所得税」と連動して決定される税金です。ですので確定申告をする事で自動的に住民税の金額も決まります。

ふるさと納税で住民税が控除

「さとふる」というふるさと納税のサイトがあります。「寄付」という形でサイト内で自治体の特産品や宿泊券などを購入できますよね。

するとその自治体へ納税をしたという事になり、翌年の住民税が控除されたりします。

サラリーマンは自分で申告しなくていい

個人事業主などの場合は会社員と違って、所得税は自分で申告をする必要があります。

サラリーマンも所得税はお給料の中からもちろん払っています。

源泉徴収・年末調整

源泉徴収

サラリーマンなどの会社員は毎月のお給料からこの所得税をあらかじめ徴収します。

これが「源泉徴収」ですね。

年末調整

そして、その年の年末に1年分の所得税をあらためてきちんと計算します。

すると前もって源泉徴収で差し引いている金額と、多少の増減(本来支払うべき金額とのズレ)が発生します。

これを清算するのが「年末調整」です(お金が帰ってきたりしますよね)。

ですので会社員の方は大体何もする必要はありません。所得税をきちんと納めているからです。

確定申告において売上は重要項目

ではここから確定申告に大切な要素についてみていきましょう。

申告の中でも「売上の把握」が最重要項目であり、確定申告の第一歩となります。

その年の売り上げはきちんと把握しておきましょう。どのようなやり方であれば一番把握がしやすいかはその本人に任されます。

日々チェックをしていくのは難しいかも知れませんが、他の人がやってくれるものでは無いので、とにかく正確に売上計算できる方法を見つけておきましょうね。

売上はごまかさない事が原則

売上の金額は申告上一番大切な情報となります。なぜならば売上をごまかす事が一番ダメだからです。

怖い話ですが、税務署は売上に関してはあなたの取引先から資料提供を受けて情報収集をしていると言います。

もしかしたら、あなたとの支払いのやり取りに関する情報を既に持っている可能性もあるのです。

ですのでとにかく売上だけはごまかさないようにしなければなりません。

もし売上をごまかすと

その年その年によって売上は増減します。儲かった時はそれだけ売上は当然上がっていますよね。

その時に意識をかすめるのが「売上を小さくしようかな・ズルしようか」という悪魔のささやきです。

しかし待ってください。それが軽い気持ちであったとしても、これは絶対にやってはならない行為です。

この売上を低く計上する事が、一番税務署に指摘されやすいのです。

申告には「不正」と「不正でないもの」がある

税務署にとって「不正」とは、売上を低くする事でありこれが税務署にとってまさに「悪事」なのですね。

ですのでそれ以外のうっかりミスや間違いなどは不正ではありません。

同じ申告漏れであっても税務署の扱いは不正と不正でないものとでは全然違うのです。

ですので売上はとにかく正直に計上して、後は経費をしっかり計上して節税をするべきなのです。

領収書は経費の要

みなさんは領収書をちゃんと取っていますか?経費を計上するための証となる最も基本的な証明書が領収書です。

もらう時もそうですが、まずは領収書の発行時に押さえてもらいたいポイントがあります。

書き方は自由です。

領収書に書く宛名は基本的には自由ですので、「上」でも良いし個人名でも構いません。

但し書きや内容についても特に規定はないので、相手から特に指定がない限りは自由に発行して良いと思っておいてください。

領収書はもらわなくてもいいの?

領収書は経費として証明される重要な証拠になります。もらえるならば確実にもらって下さい。

前項でも述べましたが、特に厳密な記載ルールはないので、もらえさえすればOKです。

その際に支払った金額・支払った日時・相手先がきちんと明記されていればOKです。

もらうのは必須ですが、もらえなくても大丈夫

領収書はもらうに越したことはありませんが、領収書が無いからと言って絶対に経費として認められない訳ではないのです。

レシートなどの情報でも十分通用します

極端な話領収書やレシートがなくても、金銭のやり取りの「事実」がきちんと裏付けられれば問題はありません。

ですので領収書をもらっていなかったからと言って落ち込む必要はありません。

青色申告について

フリーランスが確定申告をする場合には主に2つの方法があります。

一つが青色申告、もう一つが白色申告です。

青色申告は専用の「届け書」や「承認申告書」を提出した上で、帳簿をきちんと付けている場合に所得控除がされるタイプです。

それに対して白色申告は上記のような申請書類は提出せずに、そのまま申告するタイプです。

私個人的には青色申告をする大きな利点はあまり感じていませんね。詳しくは次にご紹介します。

青色申告と白色申告についてはこちら

青色申告のメリット・デメリット

メリット

青色申告は複式簿記で記帳し、貸借対照表と損益計算書(聞いたことありますよね?)を提出した場合に、所得から65万円が控除されます。

控除とは税金を計算する元の金額がある程度差し引かれる事

※あなたが支払う所得税自体が65万円安くなるのではありませんので注意して下さい。

税金計算する対象の「所得金額」が65万円低くなる

所得金額から65万円が引かれた後の金額に対して税率が掛かるので、計算の元となるお金が安くなる分税金も安くなるという事です

デメリット

帳簿を付けるのが大変

何といっても青色申告は帳簿を付けるのが大変。これにつきますね。

全部基本は自分でやらなければならないのですから、1年分の取引をマメに記帳するのは骨が折れます。

常に気を掛けるのは酷な作業なんですよね。特に忙しかったりすると。

かと言って帳簿付けを税理士に頼んでしまうと、予想以上の金額を払う羽目になります。これでは意味がありませんね。

この帳簿付けが最大のデメリットだと思います。

白色申告について

記帳が簡単・明確なルールは無し

白色申告は青色申告と違い帳簿を細かくつける必要はありません。形はともかく、売上がきちんとわかるように残しておけばいいのです。

売上や仕入れなどの各種項目はまとめて記載できますので、比較的簡単です。

税務調査において厳しい措置が取られない

なにより税務署の厳しい措置がとられにくいのは最大のメリットではないでしょうか。

青色申告になると税務署の目が厳しくなりますので、それよりは断然マシだと言えますよね。

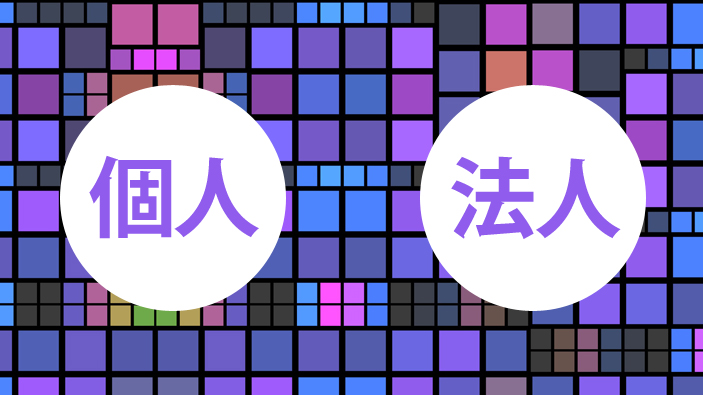

会社と個人事業どちらがいいの?

よく会社を作れば節税対策になると言いますよね?それは本当なのでしょうか。

個人事業(フリーランス)の人でも最初はともかく、ある程度軌道に乗ればいずれは会社にしたいと考えている人も多いはずです。

会社と個人事業の違いは「法人登記」

両者の違いは極論、法人の登記をしているかだけなのですが、税金の取り扱いは両者で大きく違います。

税金の取り扱いが違う

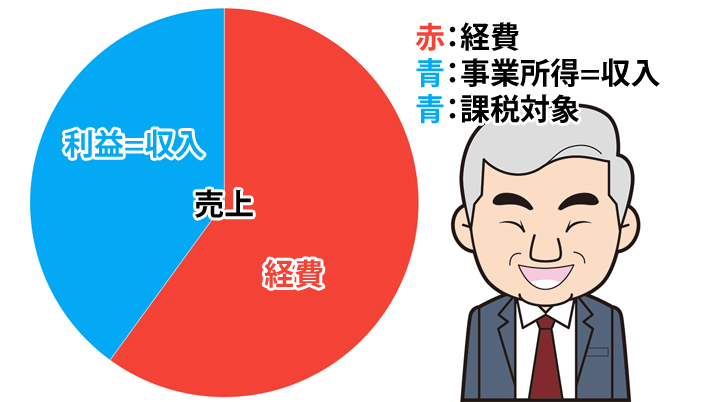

フリーランスの場合は、売上から経費を差し引いた額が「事業所得」となり、この事業所得に対して所得税・住民税を支払う事になります。

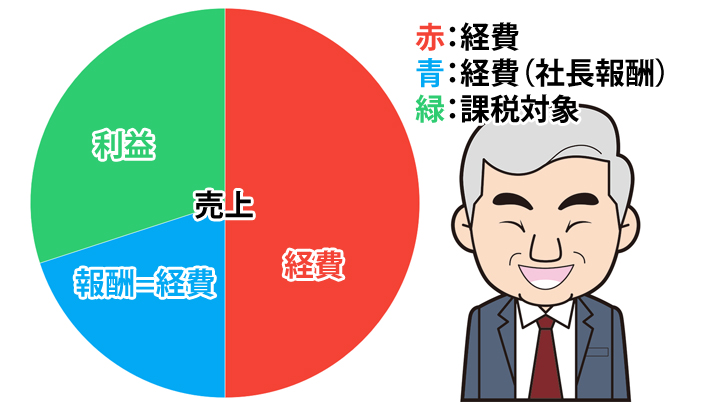

会社の場合も、同じように売上から経費を差し引いた額が「法人所得」となり、この法人所得に対して所得税・住民税を支払う事になります。

・売上-経費=個人所得:利率を元に所得税・住民税を支払う

・売上-経費=法人所得:利率を元に法人税・法人住民税を支払う

両者の違い

フリーランスは、まず売上から経費を引いた事業所得がそのまま利益であり収入になります(給料ではありません)。

それに対し法人の場合、あなたは代表ではありますが、売上から経費を引いた金額を全て自分の収入にする事はできません。

社長として収入・報酬を別途計上して、それを「経費」として扱う事ができます。

この部分をもっと詳しくみていきましょう。

法人は役員への報酬を経費にできる

法人であれば会社が社長へ給料を支払っているという事になり、その給料・報酬を経費にできるようになっています。

課税対象の違い

フリーランスは事業所得(利益)が全て事業者本人のもの=収入となりますので、その収入全てに対して税金が掛けられます。

個人事業の場合、青が全て収入であり、課税の対象になります。

会社は売上から引かれる経費のうち社長などの役員報酬も経費として扱い、差し引いた法人所得(利益)に対して税金が掛けられます。

法人事業の場合、赤(経費)の中に青(役員報酬など)を足す事ができます。残った緑が課税対象です。

主人公が違う

「事業を立ち上げている本人」という意味ではフリーランスも会社社長も同じです。

しかし個人事業主の主人公は「フリーランス本人」であるのに対し、会社の主人公は「会社」です。

「法人」と呼ばれるくらいですから、会社を一つの人格と考えているんですね。

ですので利益を出しているのは会社であり、その会社から社長に対して給料が支払われます。

ですので残念ながら、得られた利益の全てが社長のものでは無いのです。

会社の最大のメリット

一番は家族を役員にする事で、その家族の収入も経費で落とせる点ですね。

しかしこれには家族を雇う必要があるので、ある程度の売上規模にならないとそのメリットを活かせません。

ですのでそれまでは会社を立ち上げる大きなメリットはないと言えます(あくまで税金の面でです)。

確定申告はあなた自身が勉強していく必要があります。

今回はおおまかな触りの部分でしたが、ではどのようにして経費を計上していくのでしょうか。

そして節税のコツやあまり知られていない裏ワザなどについて、今後詳しくご紹介していきたいと思っています。

税務署からのアドバイスはありません。

基本的に税務署の人は「こちらから質問した事に対して」はきちんと答えてくれますが、「節税をするにはこのようにした方が良いですよ」というアドバイスは一切ありません。

ですのであなたが独自に勉強していくしかありませんよね。

節税に関しては初心者の人もいればベテランの人もいると思いますが、国民の義務としてしっかりと納税をしつつ、賢い節税を目指していきましょう。

おすすめ書籍コーナー

本記事を含め、あなた知りたい節税対策がこの本に凝縮されています。一度目を通してみてはいかがでしょうか。

お金のこと何もわからないままフリーランスになっちゃいましたが税金で損しない方法を教えてください! (SANCTUARY BOOKS)

税金の仕組みや節税対策・確定申告から仮想通貨に至るまで、日本一フリーランスに優しい税理士がマンガで簡単に教えます。脱サラ・副業を考えている初心者必見の一冊です。

フリーランス&個人事業主のための確定申告 改訂第14版(技術評論社)

初めての人も転職した人もこの一冊で申告と節税ができます!ステップ式だから初心者にもやさしく、経費や節税に関して知りたい事がまとめてわかります。